В этом отчете выводятся все контрагенты-покупатели, у которых на момент вывода отчета имеется задолженность перед компанией и те контрагенты-поставщики, которым должна компания.

В отчете можно произвести отбор данных по группам контрагентов. Например, можно посмотреть сначала долги группы контрагентов-покупателей, а затем задолженность компании по отношению к поставщикам.

Также можно производить отбор по типу задолженности - дебиторской или кредиторской. Задолженность рассчитывается с точностью до сделки:

до заказа - в случае ведения взаиморасчетов по договору с контрагентом «по заказам»

до договора - в случае ведения взаиморасчетов по договору с контрагентом «по договору в целом». Считается, что для всех документов договора сделка одна и та же.

Полученная сумма задолженности детализируется в соответствии с группировками отчета, указанными в его форме настройки.

С помощью флага «Использовать свойства и категории» в форме настройки отчета можно сделать доступными отборы и группировки по свойствам и категориям документов-сделок и контрагентов.

Сумму задолженности можно вывести в валюте управленческого учета или в валюте взаиморасчетов, установленной в договоре с контрагентом.

Отчет может быть детализирован до уровня конкретной сделки (заказа покупателя, заказа поставщику).

Предусмотрена также возможность вывода диаграмм «Дебиторская задолженность контрагентов» и «Кредиторская задолженность контрагентов», в котором можно посмотреть суммы дебиторской и кредиторской задолженности и оценить долю каждого контрагента в общей сумме задолженности.

При работе компании в оптовом сегменте B2B почти всегда возникает потребность отпускать товар в кредит. Рано или поздно постоянный контрагент просит рассрочку платежа или скидку, мотивируя нехваткой у них оборотных средств. Чтобы не потерять клиента на конкурентном рынке менеджеры по продажам неизбежно идут ему навстречу. А почему бы и нет? Ведь у партнера есть склады с товаром и банковские счета, не может же фирма покупатель бесследно исчезнуть.

Управленческий учет задолженности

Компании, зарекомендовавши е себя как надежные плательщики, получают преференции в виде повышения кредитного лимита. Тем не менее иногда система дает сбой и «просрочка» достигает критических объемов. Особенно когда дела на рынке товаров предлагаемых компанией идут «не очень». Тогда у руководителей компании-поставщ ика возникает потребность в отслеживании динамики долговых обязательств. Штатные возможности 1С:Управление торговлей редакция 11.0 позволяют формировать отчет о просроченной дебиторской задолженности. Эту процедуру мы и рассмотрим в нашей статье.

1C Управление торговлей редакция 11.0

Программный продукт, созданный для повышения эффективности работы торгового бизнеса. Включает следующие компоненты:

- Модуль CRM;

- Модуль управления продажами различных профилей;

- Модуль по управлению закупками;

- Блок отслеживания складских запасов;

- Блок управления денежными потоками;

- Модуль по учету затрат, включая налоги;

- Модуль по проведению мониторинга и анализа торговой деятельности

Комплекс ПО «1С Управление торговлей редакция 11.0» оснащен интуитивно понятным интерфейсом и позволяет моментально сформировать нужный отчет. Сначала поговорим как задать лимиты по дебиторской задолженности в самой программе, а затем рассмотрим как посмотреть дебиторскую задолженность в 1С.

Можно избежать единовременных затрат на приобретение лицензии на 1C — управление торговлей. Теперь 1С позволяет своим партнерам продавать продукт с арендой рабочего места без единовременного платежа за лицензию (на т.н облачных серверах). Абонентская плата считается на каждого пользователя отдельно и начисляется ежемесячно. Предложение ориентировано на тех пользователей, которые хотели бы оценить работу программы и ее нужность в деле и пока не готовы переплачивать за лицензию.

Настройка «лимитов доверия» по договорам

Чтобы при работе с новым клиентом минимизировать возможные потери, установим ему кредитный лимит в пределах договора. Высока вероятность, что в системе еще не включено ведение договоров. Тогда с установкой лимитов ничего не получится. Поэтому сперва удостоверимся, что нужные настройки уже присутствуют в системе. Через меню (туда можно попасть через красную иконку с желтой каемкой в левом верхнем углу окна) заходим в «НСИ и администрировани е». Нас интересует подпункт «Настройки разделов» — «Продажи».

Открываем в списке верхний подпункт «Оптовые продажи»:

В открывшемся обилии настроек нас интересуют только две галочки:

- Ставьте «Договоры с клиентами»;

- Если еще не отмечено следует также установить галочку «Заказы клиентов».

Теперь переходим к установлению лимитов на отгрузку и ограничению задолженности по вновь созданным договорам. Заметим также, что редактировать «кредитный лимит» и запрет на отгрузку по просроченной задолженности можно и по уже действующим договорам. Процедура ничем не отличается.

В меню «НСИ и администрировани е» в разделе «НСИ» выбираем подпункт «Партнеры»:

Зададим лимит по договору для нашего нового клиента — компании «Икар» из Москвы (как говорится — все совпадения случайны):

Из контекстного меню по правому щелчку мыши выберем пункт «Edit» — в русскоязычной версии «Редактировать»:

Переходим на вкладку «Договоры» и выбираем «Create» — «Создать»:

Поскольку информация непосредственно по договору нас сейчас не интересует — переходим на вкладку «Расчеты». Здесь мы можем задать сумму задолженности при которой прекращать отгрузку и запретить отгрузку при наличии просроченной задолженности:

Настройки параметров просроченной задолженности

Чтобы узнать, кто нам должен и в течение какого периода, для начала надо установить категории предприятий-долж ников в днях с момента поставки.

Первым делом заходите под учеткой с правами Администратора в базу.

Нас интересует раздел «НСИ и Администрировани е», открывается перечень категорий и их подпунктов. Жмем подпункт «Предприятие» в «Настройке параметров системы»:

Выбираем вкладку «Организации»:

В раскрывающиеся списке выбирайте самый нижний пункт «Настройка классификации задолженности». Откроется окно «Интервалы задолженности»:

Здесь мы можем видеть интервалы, по которым система классифицирует должников:

- «Легкие», когда получатель товара «забывает» оплатить в течение пары недель;

- «Тяжелые» — оплаты нет свыше 60 дней (и вряд ли будет).

Редактировать можно нижнюю границу каждого из периодов. Также возможно удалить несколько периодов и задавать интервалы начать сначала:

Мы настроили классификатор должников. Переходим к основной теме нашего повествования — как посмотреть дебиторскую задолженность в 1с .

Виды отчетности по должникам

В системе есть несколько видов отчетов по задолженности. Заходите в меню через иконку и выбирайте подраздел «Все отчеты»:

В поле поиска укажите «Задолженность» и нажмите кнопочку искать:

Нас интересуют такие отчеты:

- «Задолженность клиентов»;

- «Анализ задолженности по срокам».

Чтобы открыть отчет «Задолженность клиентов» в левом верхнем углу нажмите кнопку «Открыть»:

В открывшемся диалоговом окне нажимаем «Сформировать»:

Табличка наглядно отобразит:

- В первой колонке наименование клиента (кликабельно, можно просмотреть дату заключения договоров и общую информацию о должнике);

- Во второй система выдаст долг.

Через верхнюю вкладку вернемся на все отчеты и также сформируем отчет «Анализ задолженности по срокам»:

В появившимся окне по желанию задать организацию, по которой будем делать выгрузку и период. По умолчанию при нажатии кнопки «Сформировать» программа будет шерстить по всем должникам:

Результат представляет собой табличку с % от совокупного долга по каждой компании, а также интервал задолженности.

Мы рассмотрели установку лимитов и формирование отчетности по дебиторской задолженности для 1С управление торговлей. С помощью этого инструмента руководители компании могут своевременно отслеживать динамику роста задолженности и отслеживать ее структуру по клиентам.

Финансово-бухгалтерские или ERP системы преимущественно предлагают инструменты служащие для анализа дебиторской задолженности за период времени определяемый пользователем. Если же нет такого инструмента или он не соответствует всем требованиям пользователя, то лицо занимающиеся взысканием по дебиторской задолженности существенно ограничивается в своей профессиональной деятельности. Тогда на помощь приходит условное форматирование ячеек, которое позволяет выполнить и упростить анализ дебиторской задолженности в Exel. В данном примере покажем, как в Excel сделать отчет по дебиторской задолженности клиентов.

Простейший отчет по дебиторской задолженности в Excel

Сначала необходимо скопировать на рабочий лист список фактур по определенному контрагенту и сроки оплат. Конечно можно фильтровать данные фактур по датам и таким способом хронологически сегментировать их для взыскания задолженности. Однако в нашем случае необходимо дополнительно разделить журнал истории фактур на несколько периодов продолжительности времени для взаиморасчетов до просрочки дебиторской задолженности.

Ниже на рисунке представлена таблица со списком фактор из истории взаиморасчетов с клиентами фирмы, который имеет 4 столбца:

- НОМЕР ФАКТУРЫ – код фактуры в системе.

- КОНТРАГЕНТ – наименование контрагента в CRM-базе клиентов.

- СРОК ОПЛАТЫ – крайний срок для взаиморасчетов с клиентом, который указан в договоре.

- СУММА ФАКТУРЫ – сумма сделки.

С целью создания динамического инструмента для поиска просроченных дебиторских задолженностей необходимо предусмотреть два нюанса:

- Добавить текущую дату, которая будет автоматически актуализироваться при каждом открытии документа.

- Применить условное форматирование, чтобы выделить цветами фактуры в соответствии с продолжительностью периода дебиторской задолженности.

Для актуализации текущей даты перейдите в ячейку F1 и выберите инструмент: «ФОРМУЛЫ»-«Библиотека функций»-«Дата и время»-«СЕГОДНЯ». В результате будет введена функция =СЕГОДНЯ().

Данная функция не требует аргументов. Она возвращает дату на сегодняшний день. В Excel любая дата - это число, которое является порядковым номером дня начиная от 1 января 1900 года. Если ячейка F1 имела «Общий» формат до введения функции СЕГОДНЯ, то после ввода ее формат автоматически изменяется на «Дата». Если нужно узнать какое число присвоено для текущей даты, то достаточно изменить формат ячейки F1 на «Числовой». Для пользователя значение, которое возвращает функция СЕГОДНЯ более полезнее если оно будет отображаться в формате «Дата». А для формул более важно числовое значение, которое возвращает эта функция.

После ввода функции в ячейке F1 отображается актуальная дата на сегодняшний день. Благодаря этому теперь при каждом открытии данной рабочей книги Excel автоматически будет вводиться дата текущего дня в ячейку F1. И нет необходимости постоянно помнить об ручном обновлении текущей даты.

Работа с дебиторской задолженностью в Excel

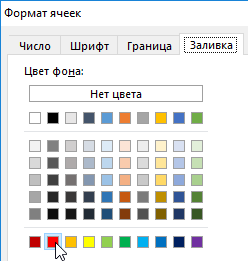

Используя условное форматирование, отметим разными цветами строки с фактурами для каждого периода допустимой дебиторской задолженности:

- От 1 до 14 дней – зеленый цвет.

- От 15 до 30 дней – желтый цвет.

- От 31 до 60 дней – оранжевый цвет.

- Более 60-ти дней – красный цвет.

Так как каждое новое условие выделения цветом ячеек охватывает больший диапазон промежутка времени следует применять их в обратном порядке для сохранения последовательности приоритетов правил. Ведь в условном форматировании Excel каждое созданное новое правило имеет более высокий приоритет по отношению к старым. И при накладке дат цвета будут перекрывать друг друга – что не есть хорошо. Но в любые случаи имеются средства для управления приоритетами порядка выполнения правил, о которых будет упомянуто ниже. Для этого:

В результате наш отчет получил выделение красным цветом тех строк, которые содержат данные документов с датами старше 60-ти дней дебиторской задолженности начиная от сегодняшнего дня:

Теперь необходимо создать еще 3 правила условного форматирования для текущей табличной части:

Готов отчет по дебиторской задолженности с четырьмя разными цветами выделения строк по условию просроченных документов для каждого диапазона дат:

Теперь таблица имеет читабельный вид и хорошо подходит для визуального анализа данных. Более того можно выполнять фильтр или сортировку по цвету ячеек :

Если нам вдруг потребуется изменить диапазоны дат для просроченных дебиторских задолженностей следует выделить диапазон ячеек A2:D15 и выбрать инструмент: «ГЛАВНАЯ»-«Стили»-«Условное форматирование»-«Управление правилами».

В появившемся диалоговом окне «Диспетчер правил условного форматирования» где нам доступны все правила для выделенного диапазона. Здесь х можно изменять, редактировать, создавать новые или удалять лишние правила. На против каждого правила в секции «Применяется к:» доступны к редактированию ссылки на диапазоны ячеек, к которым применено конкретное правило.

Так же важно отметить что именно здесь в диспетчере правил условного форматирования настраиваются приоритеты и порядок выполнения правил условного форматирования с помощью стрелок вверх и вниз, которые отмечены на рисунке. Этими стрелками мы настраиваем и управляем приоритетами при неправильной последовательности выполнения правил или наложении цветов друг на друга. Чем выше правило находиться в диспетчере, тем выше его приоритет выполнения. То есть если бы мы создавали правила не в обратной последовательности заданных условий в поставленной задаче, то все было бы выделено красным и оранжевым цветом. Ведь самого нового верхнего (созданного в последнюю очередь) правила всегда будет выше приоритет.

- 369.00 КбМИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

«ПЕРМСКИЙ ГОСУДАРСТВЕННЫЙ НАЦИОНАЛЬНЫЙ

ИССЛЕДОВАТЕЛЬСКИЙ УНИВЕРСИТЕТ»

Кафедра финансов, кредита и биржевого дела

о преддипломной практике

Исполнитель - студент V курса

дневного/ заочного / вечернего /отделения

экономического факультета специальности «ФКР»

____________(и.о. фамилия)

(подпись)

Руководитель практики от организации

(и.о. фамилия)

(подпись)

Руководитель практики от кафедры

(подпись)

(и.о. фамилия)

Введение

Каждая организация, осуществляя свои хозяйственные функции, имеет в наличие, дебиторскую задолженность и поэтому правильное управления данными статьями баланса необходимо, так как их структура влияет на формирования показателей деятельности и финансовое положения предприятия. Основным способом эффективного управления задолженностью, является ее периодический анализ, особенно в период кризиса, так как несвоевременно погашенная дебиторская задолженность ведет к снижению финансовой активности предприятия, в результате чего увеличивается кредиторская задолженность и все это приводит предприятия к банкротству.

Целью преддипломной практики является - подготовка к написанию дипломной работы.

2. Задачи практики:

Систематизация, закрепление и расширение теоретических и практических знаний в области финансов и кредита;

Формирование умения применять полученные в стенах ВУЗа знания при решении конкретных производственных, исследовательских и научных задач;

Развитие навыков ведения самостоятельной работы в сфере финансового управления;

Сбор материала для написания дипломной работы и отчета по практике за V курс;

Применение методик исследования при решении разрабатываемых в выпускной работе проблем и вопросов.

Объект исследования: ОАО НКО «ИНКАХРАН».

Предмет исследования - дебиторская задолженность предприятия. Период проведения анализа 2010-2011 года

1. Обзор и анализ литературных источников по теме «Дебиторская задолженность»

Дебиторская задолженность - обязательства других предприятий, организаций, являющихся юридическими лицами, или отдельных граждан (физических лиц) перед данным предприятием. Эти обязательства возникают в связи с предоставлением им продукции или денежных средств (в виде займов, подотчетных сумм и т. п.), выполнением работ, оказанием услуг. Таких участников по обязательствам принято называть «дебиторами» .

Любые хозяйствующие субъекты предпочли бы продавать свои товары либо услуги за деньги, а не в кредит, однако требования конкуренции вынуждают большинство предприятий предлагать товары в кредит. В процессе поставки товаров запасы хозяйствующего субъекта сокращаются и образуется дебиторская задолженность. Дебиторская задолженность это суммы, которые покупатели должны предприятию. Эта задолженность образуется во время реализации и превращается в денежные средства по истечении определенного времени.

Управление дебиторской задолженности на предприятии происходит с учетом следующих факторов: оценка и классификация покупателей в зависимости от вида продукции, объема закупок, платежеспособности клиентов, истории кредитных отношений и предполагаемых условий оплаты; контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности; анализ и планирование денежных потоков с учетом коэффициентов инкассации .

Оценка реального состояния дебиторской задолженности, то есть оценка вероятности безнадежных долгов - один из важнейших вопросов управления оборотным капиталом. Эта оценка ведется отдельно по группам дебиторской задолженности с различными сроками возникновения. Финансовый менеджер может при этом использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов.

На уровень дебиторской задолженности основное влияние оказывают макроэкономические условия и принятая фирмой политика предоставления кредита и инкассации. Предоставление кредита является одним из многих факторов, под воздействием которых изменяется спрос на продукцию. Управление дебиторской задолженностью требует прямых и косвенных издержек, но предоставление кредита, как правило, увеличивает объем продаж. Оптимальная кредитная политика - это политика, максимизирующая стоимость компании.

Внешний анализ состояния расчетов с дебиторами базируется на данных форм №1 и №5. Для внутреннего анализа используются данные аналитического учета счетов, предназначенных для обобщения информации о расчетах с дебиторами .

На основе оперативной отчетности производят ранжирование задолженности по срокам оплаты счетов, которые классифицируются по группам: срок оплаты не наступил, просрочка от 1 до 30 дней (до 1 месяца), от 31 до 90 дней (от 1 до 3 месяцев), от 91 до 180 дней (от 3 до 6 месяцев), от 181 до 360 дней (от 6 месяцев до 1 года), от 360 дней и более (более 1 года). Контроль за дебиторской задолженностью включает в себя ранжирование дебиторской задолженности по срокам ее возникновения; наиболее распространенная классификация предусматривает следующую группировку (дней): 0-30; 31-60; 61-90; 91-120; свыше 120. Возможны и иные группировки. Кроме того, необходим контроль безнадежных долгов с целью образования необходимого резерва .

Анализ и контроль уровня дебиторской задолженности можно проводить с помощью абсолютных и относительных показателей, рассматриваемых в динамике. В частности, значительный интерес представляет контроль за своевременностью погашения задолженности дебиторами.

Управление дебиторской задолженностью непосредственно влияет на прибыльность компании и определяет дисконтную и кредитную политику для малоэффективных покупателей, пути ускорения востребования долгов и уменьшение безнадежных долгов, а также выбор условий продажи, обеспечивающих гарантированное поступление денежных средств.

К приемам управления дебиторской задолженностью относятся: учет заказов, оформление счетов и установление характера дебиторской задолженности. Среди подлежащих рассмотрению моментов есть некоторые, требующие особого внимания, например необходимость поиска путей сокращения среднего промежутка времени между завершением операции по продаже товара и выпиской счета-фактуры покупателю. Вы также должны оценивать возможные издержки, связанные с дебиторской задолженностью, то есть упущенная выгода от неиспользования средств, вместо их инвестирования.

Управление дебиторской задолженностью связано с двумя видами резервов времени - на выписку счета-фактуры и отправку почтой. Время на выписку счета - это количество дней от отправки товара покупателю и до высылки счета. Очевидно, что компании следует отправлять счета одновременно с товаром. Время почтовой доставки - между подготовкой счета-фактуры н получением его покупателем. Время почтового прохождения документов может быть сокращено за счет децентрализации выписки счета-фактуры и почтовой отправки (используя службу срочных почтовых отправлений для крупных счетов-фактур с вручением в предусмотренные сроки либо предоставляя скидки за авансовые платежи).

В составе оборотного капитала важным элементом является дебиторская задолженность. Дебиторская задолженность - комплексная статья, включающая расчеты: с покупателями и заказчиками; по векселям к получению; с дочерними и зависимыми обществами; с участниками (учредителями) по взносам в уставный капитал; по выданным авансам; с прочими дебиторами.

Дебиторская задолженность условно делится на две группы - нормальная и ненормальная. Нормальной считается задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты. Ненормальная - задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Она возникает вследствие недостатков в работе предприятия (несвоевременное возмещение материального ущерба, неосмотрительная кредитная политика по отношению к покупателям, неправильный выбор партнеров), а также из-за длительных неплатежей и даже банкротства покупателей (клиентов) или слишком высоких темпов наращивания объема продаж. Наличие значительной дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, свидетельствует об иммобилизации оборотных средств и ухудшении финансового состояния предприятия. Общая сумма средств, находящихся в конкретный момент времени на счетах дебиторов, определяется двумя факторами :

1) средним периодом между реализацией товаров (услуг) и получением выручки от их продажи;

2) объемом реализации товаров в кредит.

Задачи анализа оборачиваемости дебиторской задолженности состоят в выявлении размеров и оценке динамики неоправданной задолженности, причин ее возникновения или роста.

Анализ состояния дебиторской задолженности начинают с общей оценки динамики ее объема в целом и продолжают в разрезе отдельных статей; определяют долю дебиторской задолженности в оборотных активах, анализируют ее структуру, определяют удельный вес дебиторской задолженности, платежи по которой ожидаются в течение года, оценивают динамику этого показателя и проводят последующий анализ качественного состояния дебиторской задолженности с целью оценки динамики неоправданной (сомнительной) задолженности.

Анализ и контроль дебиторской и кредиторской задолженности можно производить с помощью абсолютных и относительных показателей в динамике за ряд кварталов или лет, важнейшие среди которых следующие :

1.Инкассация наличности - процесс получения денежных средств за реализованную продукцию). Коэффициенты инкассации позволяют установить, когда и в какой сумме ожидается поступление денежных средств от продаж данного периода.

2.Коэффициент оборачиваемости дебиторской задолженности (КО д з):

КО дз = (2)

3. Продолжительность оборачиваемости дебиторской задолженности (Пдз):

Пкз = Д / КОдз, (3)

где КОдз - коэффициент оборачиваемости дебиторской задолженности

Период погашения дебиторской задолженности устанавливается по формуле продолжительность оборачиваемости дебиторской задолженности. Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск ее непогашения.

4.Средняя дебиторская задолженность за период (квартал, год):

где Д3 нп и ДЗ кп - дебиторская задолженность на начало и конец расчетного периода.

Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Замедление оборачиваемости свидетельствует об отвлечении оборотных средств предприятия для расчетов с покупателями и заказчиками, а также с другими партнерами.

5. Коэффициент погашаемости дебиторской задолженности (К цдз) определяется по формуле:

К пдз = ДЗ / ВР (5)

где ДЗ - средняя за расчетный период дебиторская задолженность;

ВР - выручка от реализации продукции (работ, услуг) в свободных оптовых ценах.

В состав средней за расчетный период дебиторской задолженности включаются: задолженность покупателей и заказчиков, векселя к получению, авансы выданные, прочие дебиторы.

Значение данного показателя зависит от вида договоров, заключаемых конкретным предприятием. Так, например, если основной типовой договор предусматривает оплату в течение двух недель с момента отгрузки товара, то критическое значение коэффициента равно 1/26. Если расчетное значение коэффициента превышает данную величину, то можно констатировать, что у предприятия возникли трудности во взаиморасчетах со своими дебиторами (клиентами). С целью определения конкретных причин образования сомнительной дебиторской задолженности проводится внутренний анализ суммы этой задолженности по дебиторам и срокам возникновения, основанный на оперативных данных бухгалтерского учета.

6. Доля сомнительной задолженности (со сроком погашения более 12 месяцев) в общем объеме дебиторской задолженности:

Уд.сом.ДЗ = Сомнительные дебиторы / ДЗ * 100 (6)

Данный показатель характеризует «качество» дебиторской задолженности. Тенденция к ее росту свидетельствует о снижении ликвидности дебиторов, а следовательно, об ухудшении финансового состояния предприятия.

7. Коэффициент оборачиваемости кредиторской задолженности:

КО кз = ВР / КЗ (7)

где ВР - выручка от реализации в свободных оптовых ценах;

ДЗ - средняя дебиторская задолженность за период.

7. Продолжительность одного кредиторской задолженности:

Пкз = Д / КОкз (8)

8. Продолжительность оборачиваемости кредиторской задолженности (Пкз):

Пкз = Д / КОкз, (9)

где КОкз - коэффициент оборачиваемости дебиторской задолженности

Д – период (365 – год, 90 – квартал, 30- месяц)

9. Доля дебиторской задолженности в общем объеме оборотных активов (Д дз) вычисляется по формуле:

Д дз = Дебиторы / ОА (10)

Сравнение показателя производится за ряд периодов (кварталов, лет). Рост доли дебиторской задолженности (в процентах), особенно дебиторов с длительным сроком погашения, свидетельствует о снижении ликвидности оборотных активов предприятия.

Краткое описание

Целью преддипломной практики является - подготовка к написанию дипломной работы.

2. Задачи практики:

- систематизация, закрепление и расширение теоретических и практических знаний в области финансов и кредита;

-формирование умения применять полученные в стенах ВУЗа знания при решении конкретных производственных, исследовательских и научных задач;

Содержание

Введение 3

1. Обзор и анализ литературных источников по теме «Дебиторская задолженность» 4

2. Краткая характеристика предприятия 10

3. Анализ финансового положения ОАО НКО «ИНКАХРАН» 17

4. Анализ дебиторской задолженности 21

5. Мероприятия по эффективному управлению дебиторской задолженностью 29

Выводы и предложения 35

Библиографический список 37